Фьючерс на уголь — (ucxmc1)

Содержание:

- Динамика внутренних и экспортных цен на уголь

- Мировой рынок угля

- Коксующийся уголь

- Купить сорта длиннопламенных углей

- Применение топлива

- Восстановление темпов строительства увеличит спрос на сталь в России, но не ранее 2018 года

- Игра на выбывание

- Балансировка рынка производителями из США потребует более высоких цен на коксующийся уголь

- Условия поставки

- Коронавирус – не самое страшное: областной бюджет

- Купить уголь марки А

- Российские цены на сталь вырастут вслед за мировыми

- Применение каменного угля марки СС:

- Характеристики угля марки Т(в сравнении с коксом):

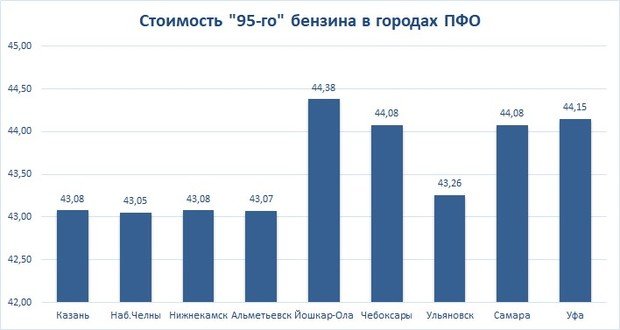

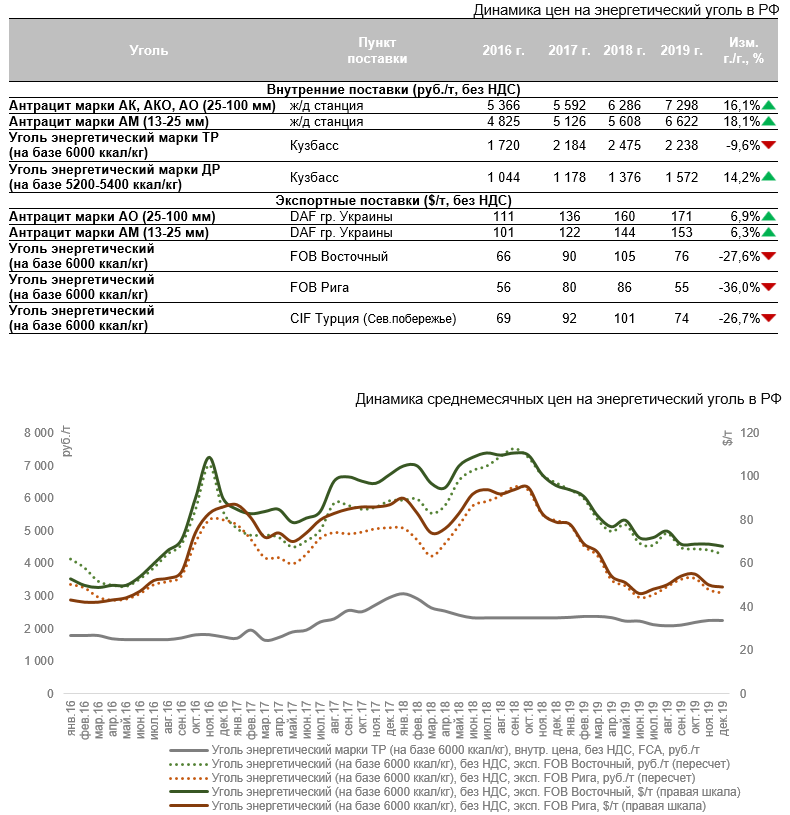

Динамика внутренних и экспортных цен на уголь

Начал работу с января 2019 г., в рамках третьего этапа реформы Европейской системы торговли квотами (ЕU-ETS). Фонд служит для согласования спроса и предложения квот, по плану, должен забрать излишки предложения квот, тем самым «оживив» торговлю квотами, путем не только ликвидации излишков квот, но и повышения стоимости разрешений на выбросы.

После длительных переговоров 16 июля 2019 г. вступило в силу решение РЖД о введении понижающего коэффициента к тарифу на экспортные перевозки энергетического угля в направлении портов Азово-Черноморского бассейна (АЧБ). Размер дисконта составит 7,41%. В октябре был принят понижающий коэффициент 0,9259 к тарифу на экспортные перевозки энергетического угля, антрацита и промпродукта со станций Кемеровской области в направлении припортовых пунктов Октябрьской, Северной и Калининградской ЖД. Новые тарифы действовали с 1 октября по 31 декабря 2019 г. Дисконт предоставлялся грузоотправителям при обеспечении в IV квартале общего гарантированного объема перевозок в адрес северо-западных портов не менее 15,9 млн т. РЖД также увеличили скидку с 50% до 60% к ставкам тарифной политики СНГ на перевозки угля в частных вагонах из Казахстана в направлении третьих стран через порты Латвии, Литвы, Эстонии и сухопутные погранпереходы Беларусь – Польша. Понижающий коэффициент действовал с 15 октября по 31 декабря.

Мировой рынок угля

Невзирая на сложное экономическое положение в 2015 году и резкое снижение стоимости угля, российская угольная промышленность не только пережила этот год, но и продемонстрировала рост производства. Суммарный объем производства угля в этот год достиг 373 млн тонн, из которых 155 млн тон отправились на экспорт. В России – вторые по объемам запасы угля в мире, которые оцениваются в 173 млрд тонн. Первое место занимает США — 263 млрд тонн. Проводя анализ мирового рынка, необходимо отметить, что уголь, отправляемый на экспорт, представляет собой высококачественные коксующиеся и энергетические угли. Международный товарооборот бурого угля почти отсутствует.Нашу планету опоясывают два богатых угольных пояса. Один из которых расположен на территории государств бывшего СССР, Китая, Северной Америки до Центральной Европы. Второй пояс более узкий и содержит меньшее количество угля. Он тянется через Южную Бразилию и Южную Африку до Восточной Австралии.

| Регионы мира | 1995г. | 2000г. | 2005г. | 2010г. | 2015г. | 2020г. |

|---|---|---|---|---|---|---|

| Всего | 4644,9 | 4909,8 | 5367,0 | 5788,8 | 6209,8 | 6865,7 |

| Северная Америка | 919,0 | 1057,8 | 1085,0 | 1121,3 | 1175,7 | 1239,2 |

| Западная Европа | 550,8 | 510,8 | 478,1 | 457,2 | 436,4 | 409,1 |

| Развитые страны Азии | 232,2 | 235,0 | 261,3 | 264,0 | 268,5 | 272,2 |

| Восточная Европа | 847,3 | 732,1 | 732,1 | 686,8 | 632,3 | 564,3 |

| Развивающиеся страны | 2 094,7 | 237,. 1 | 2810,5 | 3259,6 | 3696,8 | 4380,9 |

По оценкам специалистов примерно 60 % промышленных запасов угля находится на территориях трех регионов: в США — 25 %, в бывшем СССР — 23 % и в Китае — 12 %. Австралия, Индия и ЮАР все вместе имеют 29 % промышленных залежей. Около 2/3 стали в мире, выплавляют из чугуна. Он плавится в доменных печах с применением кокса, производимого из коксующегося угля. Такой вид угля содержит малое количество серы и фосфора. По этой причине он дорогостоящий и редкий.

| Бассейны | Страны | Общие ресурсы |

|---|---|---|

| Тунгусский | Россия | 2299 |

| Ленский | Россия | 1647 |

| Канско-Ачинский | Россия | 638 |

| Кузнецкий | Россия | 637 |

| Рурский | ФРГ | 287 |

| Аппалачский | США | 284 |

| Печорский | Россия | 265 |

| Таймырский | Россия | 217 |

| Западный | США | 170 |

| Донецкий | Украина, Россия | 141 |

Коксующийся уголь

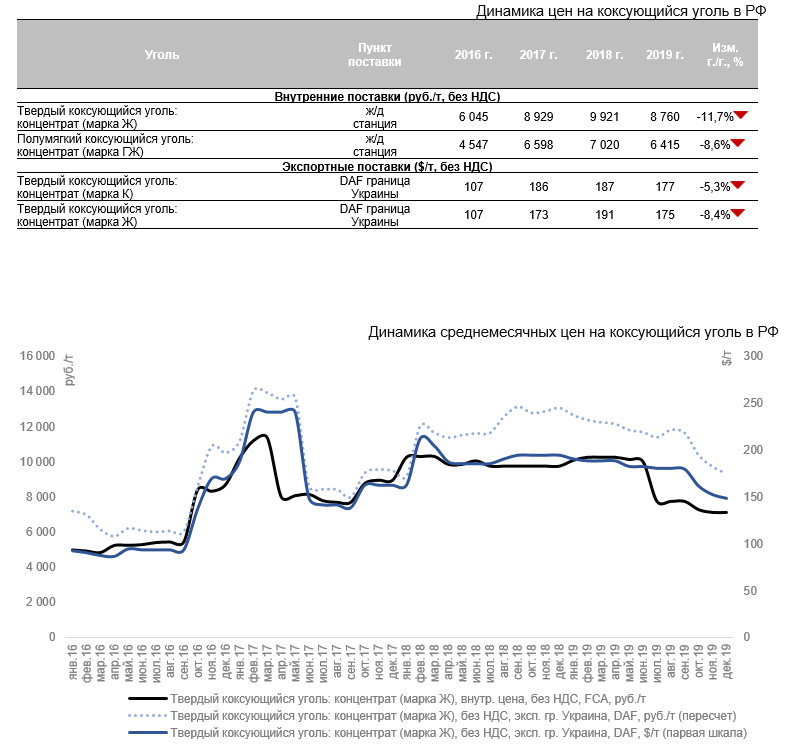

В начале 2019 г. поддержку ценам на коксующийся уголь оказывал сильный спрос на импортное сырье со стороны китайских потребителей (после отмены импортных ограничений, установленных в ноябре 2018 г.), возвращение к закупкам индийских металлургов, потерявших надежду на удешевление сырья, временные перебои с поставками из Австралии, а также ажиотаж на мировых рынках сырья после катастрофы в Бразилии.

II квартал 2019 г. для рынка коксующегося угля можно охарактеризовать так: ухудшение настроений участников, слабый спрос со стороны основных потребителей, постепенное снижение цен. «Медвежьи» настроения были связаны с избыточным предложением коксующегося угля, сужением маржи металлургов из-за высоких цен на сырье, сезонным ослаблением рынка стали в Китае. Кроме того, ситуация усугубилась на фоне ужесточения производственных сокращений в стране в летний период. Также китайские компании практически потеряли интерес к приобретению сырья в Австралии вследствие сложностей с таможенными процедурами, наличия достаточных запасов угля и опасений по поводу возможного введения импортных квот. В Индии спотовый спрос снизился из-за сезона муссонов.

В III квартале котировки коксующегося угля тестировали новые многомесячные минимумы. Так, в сентябре цены опустились до самых низких значений с лета 2017 г. Цена на твердый коксующийся уголь FOB DBCT Австралия (бенчмарк) — ниже $130 за смт (еще в конце июля держалась выше $160 за смт), на премиальный материал – ниже $140 за смт (около $170 в конце июля). Текущие цены оказались хуже самых пессимистичных прогнозов банковских аналитиков на III квартал, да и в целом на 2019 г. Спаду способствовал рост предложения. Австралийским компаниям к лету удалось справиться с логистическими проблемами, что привело к рекордному увеличению отгрузок сырья и рынок оказался переполненным. Также за обвалом котировок стояли неблагоприятные макроэкономические условия, в том числе неопределенность и торговая напряженность между Китаем и США. Кроме того, основной причиной беспокойства металлургических предприятий оставались затраты на сырье.

В IV квартале наблюдалось дальнейшее снижение спотовой цены на австралийский коксующийся уголь. Цена на твердый коксующийся уголь FOB DBCT Австралия (бенчмарк) — ниже $123 за смт, на премиальный материал – ниже $139 за смт.

Ожидается, что в результате роста предложения и снижения спроса цена будет двигаться в диапазоне $130-170 за т в течение прогнозного периода.

Перспективы. Пока что цены на коксующийся уголь, один из компонентов в производстве стали, остаются стабильными, поскольку в Китае ограничения внутреннего предложения и нарушения доступности морского транспорта уравновешены слабостью спроса из-за снижения производства стали. Меры по сдерживанию распространения вируса задержали возобновление добычи коксующегося угля в Китае после новогодних каникул, ограничивая его доступность на внутреннем рынке. Поставки из Монголии отменены, из Австралии ограничены карантином в портах и нехваткой рабочей силы. На поставки из канадских предприятий Teck Resources также влияют проблемы логистики в Британской Колумбии. Teck, второй по величине производитель коксующегося угля в мире, снизил прогноз по поставкам в марте 2020 г. на 1 млн т. Кроме того, участники рынка, вероятно, смотрят дальше, т.к. когда эпидемия будет под контролем, высока вероятность роста расходов на стимулирование экономики со стороны китайского руководства. После того как вирус будет локализован, оно объявит о мерах поддержки, и есть надежды, что сталепроизводители будут в выигрыше.

Купить сорта длиннопламенных углей

ДПК – Длиннопламенный плитный крупный (кулак) (фракция 50 – 200мм) – подходит практически для всех котлов, самый востребованный на рынке уголь;

ДОМ – Длиннопламенный Орех мелкий (фракция 25 — 50мм) – подходит для котлов, в паспорте которых рекомендуется данная марка или фракция;

ДМС – Длиннопламенный мелкий семечко – уголь мелкой фракции (от 5 до 25мм) прекрасно подходит для котлов с автоматической подачей топлива (шнековой или поршневой), так же для котлов, в паспорте которых рекомендуется данная марка

Данный сорт угля многие компании именуют как Эко-горошек и позиционируют как универсальный уголь, однако стоит обратить особое внимание на то, что данная марка подходит для тех печей и котлов, в колосниковой решетке которых отверстия не превышают 5-ти мм. Уголь ДМС прогорает полностью и горит дольше марки ДПК, из-за этих преимуществ многие потребители предпочли использовать марку ДМС;

ДМСШ – Длиннопламенный мелкий семечко и штыб (фракция 0-10мм) — подходит для котлов, в паспорте которых рекомендуется данная марка или фракция;

ДР – Длиннопламенный рядовой — фракции угля варьируются от 0 до 300мм, при этом нет установленного соотношения мелких кусочков к крупным

Это не сортовая марка угля.

Для того чтобы разжечь длиннопламенный уголь много времени не требуется: для начала закладывается бумага (газеты), далее слой дровяной щепы, далее дрова (желательно березовые), наверх уголь. Поджигаем бумагу и закрываем дверцу. Однако если тяга у котла слабая либо котел давно не эксплуатировался, то сначала необходимо разжечь его дровами, а когда дрова прогорят фактически до углей, заложить сверху уголь.

Применение топлива

Купить уголь антрацит можно как в фасованном, так и насыпном виде. Благодаря высокому качеству это твердое топливо подходит не только для обогрева объектов, но и для использования на предприятиях. Антрацит купить можно для производства электродов, электрокорунда, адсорбентов, микрофонного порошка, термоантрацита, карбида кальция и водяного газа. Также он отлично подойдет для растопки металлургических печей. Доступная цена делает это ископаемое прекрасной заменой коксу, широко используемому в процессе изготовления агломератов руды, при пылеугольном вдувании, производстве цемента и прочих материалов.

Восстановление темпов строительства увеличит спрос на сталь в России, но не ранее 2018 года

В текущем году средняя загрузка мощностей в российской черной металлургии вырастет с 80 до 81% преимущественно за счет дальнейшего сокращения мартеновских мощностей. К 2021 году производство стали в России увеличится на 3% (до 72 млн т) в основном благодаря потреблению на внутреннем рынке.

Ключевым фактором, влияющим на потребление стали в России, станет постепенное восстановление строительной деятельности (доля строительства в российском потреблении стали оценивается в 74%). Восстановление начнется с 2018 года, однако АКРА не ожидает повторения рекордных показателей строительной отрасли 2014 и 2015 годов. В 2018 году уровень ввода новых жилых площадей окажется выше показателей докризисных 2012 и 2013 годов. Рост объемов вводимых жилых домов будет связан со снижением ставок по ипотеке в результате снижения ключевой ставки ЦБ РФ.

Рисунок 10. Динамика основных источников спроса на сталь

Крупнейшие проекты по строительству трубопроводов в России:

- газопроводы «Северный поток-2», «Сила Сибири», «Турецкий поток», «Ухта–Торжок»;

- нефтепроводы «Куюмба – Тайшет» (вторая очередь), проект «Юг», проект «Север», проект развития нефтетранспортной сети Московского региона.

Ремонт изношенных действующих газо- и нефтепроводов (45% из них изношены более чем на 70–75%) станет ключевым фактором, определяющим спрос на трубную продукцию. Кроме того, положительное влияние на спрос окажет строительство новых трубопроводов. Реализуемые трубопроводные проекты потребуют до 2,5–3,3 млн т труб большого диаметра. А значит, несмотря на увеличение налоговой нагрузки и низкие цены на нефть, ограничивающие инвестиции в нефтегазовый сектор, спрос будет достигать пиковых уровней потребления 2011 и 2015 годов.

Игра на выбывание

Отметим, что на мировом рынке угля сложился явный избыток предложения. Избыточные производственные мощности на конец прошлого года оценивались в 55 млн тонн (примерно шесть процентов рынка). Причем даже такой показатель можно считать серьезным улучшением — еще в начале 2016 года избыточные производственные мощности по углю оценивались в мире на уровне 110–120 млн тонн. Ситуация была улучшена главным образом за счет закрытия ряда мощностей.

Избыток предложения приводил к снижению цен на уголь. Так, цены CIF ARA (стоимость угля в портах Северной Европы) упали с 85–90 долларов за тонну в начале 2013 года до 43–45 долларов в начале 2016-го (см. график 7). За последние полтора года цены на уголь существенно выросли, преодолев отметку 95 долларов. Но, как признают аналитики, рост цен в 2017 году отражает не столько ребалансировку рынка, сколько регуляторные действия китайских властей (введение ценового коридора на уголь с января 2017 года) и временные трудности (забастовки, стихийные бедствия).

Как полагают в отрасли, рынок может прийти к равновесию уже к 2020 году. А к 2025 году для обеспечения спроса потребуется ввод дополнительных мощностей, позволяющих добывать 55 млн тонн в год.

По оценке СУЭК, из числа лидеров экспорта в наибольшем выигрыше останутся Австралия и Россия, которые смогут нарастить объемы своего экспорта в ближайшее десятилетие на 31 млн и 30 млн тонн соответственно.

Напротив, конкурентоспособность индонезийского угля будет снижаться. С одной стороны, страна имеет большие планы расширения угольной генерации (на 35 ГВт к 2027 году), что потребует отвлечения порядка 140 млн тонн угля. С другой стороны, на мировом рынке все более возрастает спрос на высококачественные (более 5600 ккал/кг и выше) угли.

При этом в Индонезии происходит постепенное истощение наиболее калорийных резервов угля. Как ожидают аналитики, средняя калорийность добытого угля снизится с нынешних 4900–5000 ккал/кг до 4500 ккал/кг через десять лет. В стране сохраняется часть резервов с более высоким качеством, однако они расположены глубоко (коэффициент вскрыши более 15), при этом строительство шахт там затруднено из-за сложных горно-геологических условий (тонкие пласты, глубокие разломы и т. д.).

Доступные производственные мощности по высококалорийному углю ограничены преимущественно частью запасов в Австралии, Колумбии и России.

В настоящее время в мире существуют новые проекты с объемом добычи примерно 200 млн тонн в год, главным образом в Австралии. Исходя из кривой себестоимости по новым проектам, для обеспечения ввода новых мощностей на 55 млн тонн цена такого угля должна составлять не ниже 73 долларов за тонну.

Средняя себестоимость добычи угля в России в 2017 году составила чуть более 1780 рублей (менее 30 долларов) на тонну. Стоимость морского фрахта при доставке угля в китайский Циндао сейчас составляет в среднем 4,6 доллара на тонну для нашего Ванино и 9,6 доллара — для австралийского порта Ньюкасл. Однако для России, в отличие от Австралии, огромное значение имеет железнодорожная составляющая стоимости угля. Здесь сталкиваются интересы железнодорожников, занимающихся перевозками угля в том числе ниже себестоимости, и угольщиков, которым нужно добиться минимизации транспортных издержек на маршрутах от районов добычи к экспортным портам и расширения пропускной способности железных дорог в восточных регионах России (свыше 54% экспорта угля через порты приходится на Дальний Восток).

«Расширение пропускной способности железных дорог, снижение времени доставки угля в дальневосточные порты для всех добывающих компаний — крайне важные вопросы. СУЭК неизменно поддерживает инициативы РЖД в этой области, и это касается в том числе Восточного полигона. Мы содействовали проработке этой идеи и утверждению соответствующего проекта в правительстве», — говорит заместитель генерального директора, директор по логистике СУЭК Денис Илатовский.

Если это противоречие удастся разрешить, будущее российской угольной отрасли на ближайшее десятилетие можно считать относительно безоблачным.

Карта

Международная торговля углем

График 1

Добыча угля в России

График 2

Мировые лидеры по добыче угля

График 3

Крупнейшие экспортеры угля

График 4

Экспортеры угля из России

График 5

Динамика потребления угля в мире

График 6

Импортеры угля

График 7

Цены на уголь CIF ARA

Балансировка рынка производителями из США потребует более высоких цен на коксующийся уголь

В период с 2017 по 2021 год цены на коксующийся уголь увеличатся до уровней 140–150 долл./т (т. е. вырастут на 12% по сравнению со средним уровнем текущего года): возникший в результате деятельности китайских властей дефицит на рынке будет покрываться поставками угля из США, где уровень себестоимости выше среднемирового. Это означает, что в результате сокращения дефицита на рынке текущий уровень спотовых цен будет снижаться и достигнет указанных АКРА значений.

В августе–октябре 2016 года спотовые цены на рынке угля для коксования стремительно выросли и достигли отметки 252 долл./т. Свою роль сыграли два фактора:

- принудительное сокращение Китаем количества рабочих дней в угольной отрасли с 330 до 276 (добыча угля в КНР в августе 2016 года сократилась на 10% по сравнению с августом прошлого года);

- банкротство Arch Coal и Peabody Energy, крупнейших производителей угля в США, которые последовали за банкротством Alpha Natural Resources, Patriot Coal и Walter Energy.

Причина сокращения — борьба с высокой травмоопасностью мелких шахт (более 70% шахт имеют годовой объем добычи менее 300 тыс. т/год).

Значительная часть шахт в США не закрывалась благодаря противодействию профсоюзов. Банкротство компаний позволит обойти их сопротивление.

По итогам 2016 года Китай планирует закрытие шахт по добыче угля общей мощностью до 250 млн т/год (по состоянию на июль текущего года закрыты шахты с суммарным годовым объемом производства на уровне 95 млн т/год). Всего же до 2020 года ожидается закрытие мощностей еще на 250 млн т/год. Однако в жизнь это решение претворяется достаточно медленно. В связи с нежеланием местных властей реализовывать планы центрального правительства было принято упомянутое выше решение сократить число рабочих дней в отрасли во избежание перепроизводства.

По оценке 2016 года, в текущем году банкротство американских угольщиков значительно сократило объемы добычи на основных активах ведущих компаний (на 31%, или на 253

млн т). Кроме того, продолжают закрываться мелкие предприятия — в первой половине 2016 года их число достигло 12 с общей мощностью 2,5 млн т/год.

Рисунок 5. Снижение объемов добычи угля в США, млн т

Спрос на уголь из США растет. Для компенсации мирового дефицита потребуется добыча продукции с более высоким уровнем себестоимости — уровень издержек американских компаний будет определять мировую цену.

В результате прогнозируемого дефицита потребность в дорогом угле из США увеличится: эффект от пиковых инвестиций в угольную добычу с 2007 по 2012 год, который привел к появлению на рынке качественных мощностей с низкой себестоимостью добычи в Австралии, в массе своей завершен.

Потребуется дополнительное увеличение поставок дорогого угля из США, а себестоимость добычи в этой стране будет определять динамику мировой цены. При этом издержки американских угледобытчиков не будут существенно расти на фоне ожидаемого низкого уровня инфляции (в пределах 2%) с 2017 по 2021 год.

Условия поставки

При покупке угля большими партиями, следует, в первую очередь, обратить внимание на компанию, которая занимается сбытом данной продукции уже не первый год. Многие компании, работающие нелегально, вызывают очень большие сомнения

Многие компании, работающие нелегально, вызывают очень большие сомнения.

Наш совет: в таком серьезном деле, как покупка угля, обращайтесь только в нашу компанию. которая имеет огромный опыт по поставкам угля по России и на экспорт.

- Закупайте уголь у нас, и Вы не пожалеете о сделанном выборе.

- Работаем на условиях (FCA. CPT. FOB. CFR)

- Готовы осуществлять поставку угольной продукции(по согласованию с покупателем) железнодорожным и морским транспортом.

- Экспортные Цены на уголь зависят напрямую от объема и качественных показателей.

Всю подробную информацию вы можете получить позвонив нашим специалистам по телефону.

Все реализуемые нами товары имеют гарантированно высокое качество и конкурентоспособные цены.

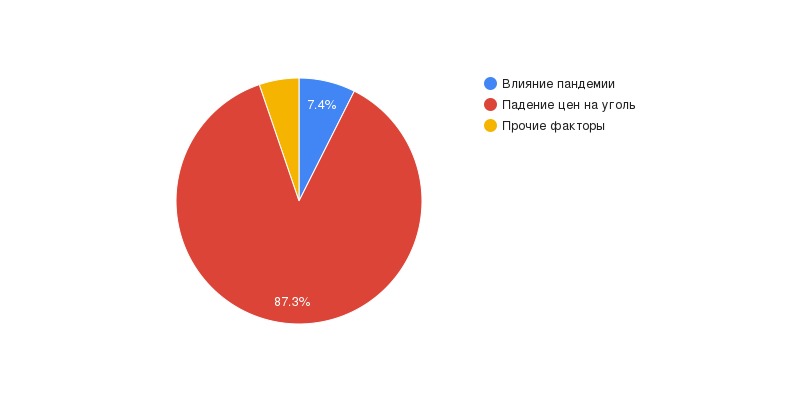

Коронавирус – не самое страшное: областной бюджет

По традиции есть две новости: хорошая и плохая. Хорошая заключается в том, что коронавирус не сильно ударил по областному бюджету, плохая – бюджет страдает и без пандемии. Речь идёт об угольном кризисе, неминуемое влияние которого Сергей Цивилев предрёк ещё на встрече с журналистами в июне. Именно кризис на рынке угля Минфин Кузбасса ставит на первое место в списке главных невзгод экономики в текущем году. Министерство пишет, что ситуация с доходами в бюджет сейчас «крайне напряженная»: за январь-сентябрь регион заработал 99,2 млрд рублей, что на 22,9 млрд (18,7%) меньше, чем за аналогичный период 2019 года.

Существенная часть недостачи (17,8 млрд) приходится на налог от доходов угольных компаний. За девять месяцев текущего года цена энергетического угля на мировом рынке снизилась на 29%, цена коксующегося угля – на 31%, в целом добыча упала на 8%. «Черная полоса» привела к тому, что доход в бюджет от угольщиков в общей сложности сократился на 44%, а чистая прибыль предприятий – на 61%. Ещё 2,2 млрд рублей бюджет недополучил по налогу на добычу полезных ископаемых, таким образом, в общей сложности из-за падения цен на уголь Кузбасс потерял порядка 20 млрд рублей.

На упомянутой пресс-конференции губернатор Кузбасса отметил, что в если в 2019 (когда начался угольный кризис) падения зарплат в регионе удалось избежать, то в текущем году это будет сделать сложно, но возможно. Похоже, что правительству всё-таки удалось сдержать обещание: к концу октября Кемеровостат отчитался о росте средней зарплаты на 2,6%, до 42 299 рублей. Минфин, в свою очередь, добавил «ложку дёгтя» заявив, что в условиях пандемии рост зарплат замедлился, а бюджет недосчитался 0,8 млрд рублей (2%) по подоходному налогу. С доходов и имущества среднего и малого бизнеса в бюджет поступило на 0,9 млрд рублей меньше. Таким образом, в текущем году из-за пандемии областной бюджет потерял в общей сложности 1,7 млрд рублей.

Основные издержки областного бюджета.

Основные издержки областного бюджета.

Аналитики ожидают, что к концу года бюджет недополучит в общей сложности 27,1 млрд рублей, 3,9 млрд из которых придётся на ущерб от пандемии. При этом за первое полугодие дефицит бюджета составил 7,2 млрд рублей, в то время как в прошлом году бюджет был профицитом: Кузбасс получил на 14,3 млрд рублей больше, чем планировал.

Купить уголь марки А

Антрацит – самый древний сорт каменного угля; имеет черно-серый цвет с металлическим блеском и твердую как камень структуру; обладает высшей теплотворностью среди всех видов углей (8000-8200 Ккал/кг); имеет высшие показатели продолжительности сгорания; горит без пламени и дыма; хранится без заметной потери качества до 36 месяцев; самый безопасный для хранения уголь; при сгорании в окружающую среду выделяется всего лишь 5% летучих веществ; по расходу это самый экономичный вид угля.

Антрациты подходят для специализированных котлов, имеющих высокую тягу, искусственный поддув, объемную топку, рассчитанную на высокие температуры. Антрацит сложно разжечь, сначала печь разжигают при помощи дров и длиннопламенного угля, а далее закладывают антрацит. Закладывать антрацит необходимо небольшими партиями, для того чтобы уголь успевал разгораться.

Российские цены на сталь вырастут вслед за мировыми

Учитывая вышеизложенные факторы (рост цен на сырье и увеличение загрузки мощностей по выплавке стали), АКРА ожидает роста цен на сталь, который будет несколько сдерживаться укрепляющимся долларом США. В итоге в прогнозном периоде цены на горячекатаный рулон в США преодолеют барьер в 500 долл./т.

Рисунок 8. Прогноз цен на горячекатаный прокат, FOB Средний Запад, долл./т

Цены на сталь и сырье черной металлургии в России сильно коррелированы с ценами мирового рынка, поэтому уровень цен на горячекатаный плоский прокат не опустится ниже 28 тыс. руб./т без НДС (средняя цена в текущем году на складе в Москве) и увеличится до уровня 32 тыс. руб./т к 2021 году. Арматура продемонстрирует схожую тенденцию и подорожает в прогнозном периоде с 26 тыс. руб./т в текущем году до 29 тыс. руб./т к

2021 году.

Расхождения в ценах в РФ и в мире в период с марта 2015-го по март 2016 года связаны с динамикой курса рубля. В целом же связь цен внутреннего рынка с международными подтверждается.

Прогноз курса рубля соответствует макроэкономическому прогнозу АКРА от 12.09.2016 «Экономика России все еще не одолела спада».

Рисунок 9. Динамика цен на российском рынке и мировых рынках

Крупнейшие потребители стали в России в 2015 году:

- Строительство — 74%

- Трубы — 16%

- Машиностроение — 8%

Рост стоимости стального проката будет сопровождаться увеличением цен на рынке сырья черной металлургии. Так, концентрат коксующегося угля марки ГЖ+Ж подорожает с 5 750 руб./т в текущем году до 6 400 руб./т к 2021 году. Рост цен на железорудное сырье окажется ниже в связи с более умеренными темпами восстановления мировых цен на указанную продукцию — с 2 500 до 2 900 руб./т.

Применение каменного угля марки СС:

- на больших электростанциях;

- в промышленных котельных;

- в коммунальных и бытовых нуждах.

Также некоторые марки СС в ограниченном количестве используются на коксохимических заводах при шихтовании.

|

Марка |

Класс |

Влага, % |

Зола, % |

Теплота сгор. |

Выход лет. вещ-в, % |

рублей |

||

|

Ср. |

Пр. |

Ср. |

Пр. |

|||||

|

CCР |

0-50 |

9 |

15 |

6000 |

до 28 |

договорная |

||

|

ССПК |

50-200 |

6 |

10 |

10 |

6450 |

до 28 |

3700 |

|

|

ССОМ |

25-50 |

8 |

10 |

14 |

6300 |

до 28 |

3700 |

Уголь Марки Т

Тощий уголь – ископаемое топливо, также называемое полуантрацитом, применяется в основном в виде топлива для железнодорожного транспорта и электростанций. Уголь Т лучше всего применять в чугунных печах с принудительной тягой во избежание засорения газохода.

Уголь тощий не спекается. Состав его золы, в которой много кислотных оксидов, и золы кокса близок. Но, так как количество угля в общей смеси относительно мало, основность шлака остаётся такой же, поэтому не нужно дополнительно загружать известняк. Уголь каменный марки Т (тощий)используется в основном на крупных электростанциях и в промышленных котельных.

Характеристики угля марки Т(в сравнении с коксом):

- близкая к коксуреакционная способность;

- более низкая прочность;

- меньшая пористость;

- большее содержание летучих веществ;

- меньшее содержание фосфора и серы;

- схожее количество золы;

- большая теплотворность и меньшая температура разжигания.

|

Марка |

Класс |

Влага, % |

Зола, % |

Теплота сгор. |

Выход лет. вещ-в, % |

рублей |

||

|

Ср. |

Пр. |

Ср. |

Пр. |

|||||

|

ТР |

0-200 |

9 |

15 |

5900-6000 |

до 17 |

договорная |

||

|

ТПК |

50-200 |

6 |

10 |

10 |

6200-6400 |

до 17 |

3700 |

|

|

ТОМ |

25-50 |

8 |

10 |

14 |

6200 |

до 17 |

3700 |

Антрацит

Антрацит – форма угля, более чем на 90% состоящая из углерода; он обладает относительной твердостью, черного цвета, с металлическим отблеском и раковистым изломом. При горении дает жаркое, почтибесцветное пламя и сгорает полностью. Занимает конечную позицию в ряду топлив: ТОРФ, лигнит (бурыйуголь), битуминозный уголь и черный уголь. Каменный антрацит является отличным топливом и обладает повышенной теплоотдачей.

|

Марка |

Класс |

Влага, % |

Зола, % |

Теплота сгор. |

Выход лет. вещ-в, % |

рублей |

||

|

Ср. |

Пр. |

Ср. |

Пр. |

|||||

|

АПК |

50-300 |

6 |

13 |

6700 |

7 |

4800 |

||

|

АО |

40-70 |

7 |

11 |

6600 |

6 |

5500 |

||

|

АОМ |

13-500 |

7 |

13 |

6500 |

7 |

4800 |

Уголь каменный (длиннопламенный-газовый) наиболее популярный вид каменного угля используемого в бытовых целях.

|

Марка |

Класс |

Влага, % |

Зола, % |

Теплота сгор. |

Выход лет. вещ-в, % |

рублей |

||

|

Ср. |

Пр. |

Ср. |

Пр. |

|||||

|

ДГР |

0-300 |

14 |

18 |

5200 |

47 |

1600 |

||

|

ДГР |

0-300 |

12 |

14 |

5600 |

47 |

договорная |

||

|

ГР |

0-300 |

8 |

12 |

6000 |

47 |

договорная |